納税は国民の義務です。相続税の申告書を作っている時にハマった内容を備忘録的に投稿しておきます。今回は路線価が設定されていない地域の土地評価方法です。

路線価が設定されていない地域

市街地の地域であれば相続を行う土地の路線価を調べて面積を積算して評価ができますが、市街化調整地域など路線価図に設定が無い場合は「倍率表」を入手して地目に応じて倍率を掛けて評価をすることになります。

「倍率表」は、国税庁のホームページなどから手に入れます。

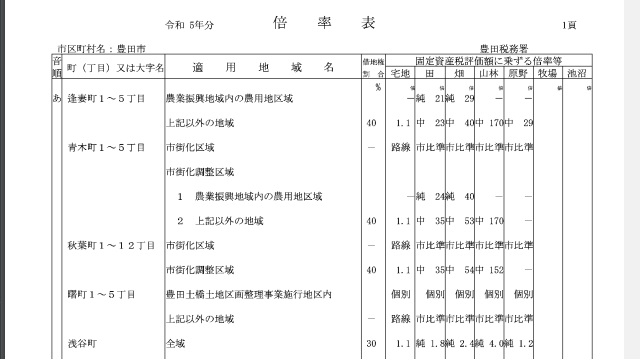

実際の倍率表は、こんな感じになっています。

表内には「地名」と「地目」が記載されているので、固定資産税の資料などに記載されている「地目」に対応した倍率を価格に掛けて、評価格が算出できます。

雑種地の評価方法

ここで1つ問題になる場合があります。

「倍率表」には「宅地|田|畑|山林|原野|牧場|池沼」の記載がありますが「雑種地」がありません。

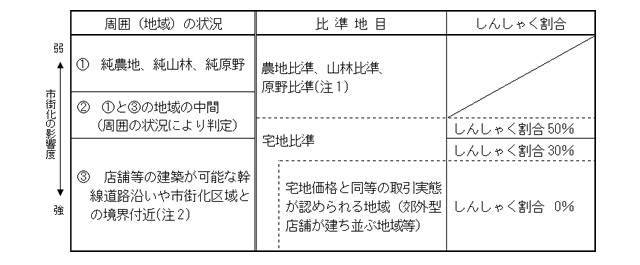

国税局のタックスアンサー内の「No.4628 市街化調整区域内の雑種地の評価」には次のような記載があります。

雑種地(ゴルフ場用地、遊園地等用地、鉄軌道用地等を除きます。)の価額は、原則として、その雑種地の現況に応じ、その雑種地と状況が類似する付近の土地について評価した1平方メートル当たりの価額を基とし、その土地とその雑種地との位置、形状等の条件の差を考慮して評定した価額に、その雑種地の地積を乗じて計算した金額によって評価します。

国税局ホームページから引用

要するに「雑種地」となっている付近の地目で評価することになります。

詳しい「雑種地」の評価については、別記事をご覧ください。

まとめ

今回は短い記事ですが、相続時に路線価が設定されていない土地の評価額を算出する場合について書きました。

市街化調整地域などで「宅地」の他に山林や畑などの「地目」がある場合には「倍率表」を入手して記載されている倍率を掛けて算出を行います。

その際、固定資産税の資料に記載されている「地目」と現状が違う場合には、申告時には現況を優先する必要があります。

そのために地目に赴いて写真を撮っておくなど、申告後に提出できるような証拠を保存しておくのがおススメです。

相続税で路線価が設定されていない土地の評価について知りたい人の参考になれば幸いです。

スポンサーリンク

最後までご覧いただき、ありがとうございます。